全球驚變中國外儲遭劫 北京怎麼辦?

美聯儲宣布維持利率不變後,9月22日,美三大股指迎來齊漲。美債收益率也齊齊下挫。其中,10年期美債收益率跌至1.6309%,2年期美債收益率跌至 0.779%。市場緊張情緒緩解,近期嚴重受挫的歐債再受追捧。德國、西班牙十年期和五年期國債收益率均創記錄新低。美國總統大選臨近,是美聯儲延緩加息的重要因素。有分析認為,如果耶倫選擇9月加息,不僅掀起全球新一輪金融動蕩,美國股市也將遭受波動,這將把更多選民推向特朗普一方。

美聯儲宣布維持利率不變後,9月22日,美三大股指迎來齊漲。美債收益率也齊齊下挫。其中,10年期美債收益率跌至1.6309%,2年期美債收益率跌至 0.779%。市場緊張情緒緩解,近期嚴重受挫的歐債再受追捧。德國、西班牙十年期和五年期國債收益率均創記錄新低。美國總統大選臨近,是美聯儲延緩加息的重要因素。有分析認為,如果耶倫選擇9月加息,不僅掀起全球新一輪金融動蕩,美國股市也將遭受波動,這將把更多選民推向特朗普一方。 當全球泡沫遭遇特朗普炮轟華爾街貪婪和美聯儲不負責任的貨幣政策,讓特朗普贏得眾多選民支持,如果此刻股市下跌,將讓特朗普更加佔據道德制高點。為了幫助希拉蕊贏得大選,讓民主黨贏得更多選民支持,美聯儲必須維持股市繁榮現狀,不能給予特朗普共和黨一方任何把柄。

當全球泡沫遭遇特朗普炮轟華爾街貪婪和美聯儲不負責任的貨幣政策,讓特朗普贏得眾多選民支持,如果此刻股市下跌,將讓特朗普更加佔據道德制高點。為了幫助希拉蕊贏得大選,讓民主黨贏得更多選民支持,美聯儲必須維持股市繁榮現狀,不能給予特朗普共和黨一方任何把柄。 據9月16日調查顯示,美國42%的受調者支持特朗普,40%支持希拉蕊。儘管經濟逐漸復甦,但至少55%選民仍認為經濟很糟糕,覺得自己沒有從中受益。在支持特朗普的選民中,更多的是支持「改變政治的機會」,即使黑人群體,特朗普目前也贏得20%的支持率。這說明,隨著美國製造業回歸,以及貧富差距加大,眾多選民出於利益考慮,更加偏向保護主義。 美聯儲加息箭在弦上,如果特朗普贏得大選,必然會奉行更加激進的貨幣政策,配合上嚴厲的貿易保護,將對全球政治經濟格局構成衝擊,同時,也將對各國貨幣體系構成重壓。全球金融危機爆發後,各國央行進行貨幣寬鬆大比拼,據統計,全球央行至今共降息672次,歐洲、日本央行相繼步入負利率時代,全球貨幣「比爛」的結果就是,非但經濟復甦無望,相反,紛紛陷入債務和泡沫泥沼,倘若市場環境發生逆轉,立時遭遇風暴侵襲。

據9月16日調查顯示,美國42%的受調者支持特朗普,40%支持希拉蕊。儘管經濟逐漸復甦,但至少55%選民仍認為經濟很糟糕,覺得自己沒有從中受益。在支持特朗普的選民中,更多的是支持「改變政治的機會」,即使黑人群體,特朗普目前也贏得20%的支持率。這說明,隨著美國製造業回歸,以及貧富差距加大,眾多選民出於利益考慮,更加偏向保護主義。 美聯儲加息箭在弦上,如果特朗普贏得大選,必然會奉行更加激進的貨幣政策,配合上嚴厲的貿易保護,將對全球政治經濟格局構成衝擊,同時,也將對各國貨幣體系構成重壓。全球金融危機爆發後,各國央行進行貨幣寬鬆大比拼,據統計,全球央行至今共降息672次,歐洲、日本央行相繼步入負利率時代,全球貨幣「比爛」的結果就是,非但經濟復甦無望,相反,紛紛陷入債務和泡沫泥沼,倘若市場環境發生逆轉,立時遭遇風暴侵襲。 炮轟美聯儲和華爾街,讓特朗普贏得眾多選民支持(圖源:VCG)畢竟,避險和套利,是市場投資者與生俱來本能,隨著美元步入強勢周期,配合他國經濟疲軟,將吸引越來越多資本湧向美國。這種環境下,如果他國繼續大規模 QE,將直接造成貨幣貶值壓力,並引發以鄰為壑的貨幣和貿易戰,從而陷入惡性循環。無論日本、歐洲還是中國,目前經濟正值疲軟,如果貨幣劇烈貶值,將直接推高國內通脹,對實體經濟和金融體系產生衝擊。此次G20峰會之所以強調結構性改革,防止貨幣競爭性貶值,根源正在於此。 中國外儲之劫新興市場形勢更不樂觀。2007—2015年底,新興市場資本凈流入已從5,080億美元下跌至-5,940億美元,目前很多國家只能以借新還舊方式,來償還外債,隨著美聯儲再次加息,未來新興國家貨幣將貶值30%—50%。另數據顯示,2016年新興市場到期境外債務達創記錄的2,620億美元,2017年為3,520億美元,2020年為5,000億美元,債務危機爆發是大機率事件。作為曾經驅動世界經濟的引擎,中國經濟同樣深陷困境。目前,瘋狂飆漲的房價已成中國經濟的招牌,讓全球嘆為觀止。甚至街邊遛彎的老大媽,掛在嘴邊的也都是房價。在房地產「信仰」支撐下,社會各路資本蜂擁房地產市場,試圖分得一杯羹。展望另一端,隨著地租、房租、人力成本等各項要素價格上漲,實體企業越來越無利可圖,產業空心化日益凸顯。人口紅利衰退,投資出口受阻,內需持續疲軟,泡沫通脹嚴重,這構成人民幣長期貶值壓力。

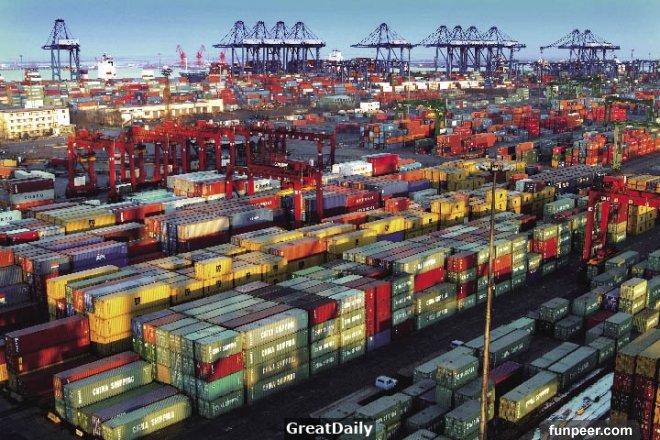

炮轟美聯儲和華爾街,讓特朗普贏得眾多選民支持(圖源:VCG)畢竟,避險和套利,是市場投資者與生俱來本能,隨著美元步入強勢周期,配合他國經濟疲軟,將吸引越來越多資本湧向美國。這種環境下,如果他國繼續大規模 QE,將直接造成貨幣貶值壓力,並引發以鄰為壑的貨幣和貿易戰,從而陷入惡性循環。無論日本、歐洲還是中國,目前經濟正值疲軟,如果貨幣劇烈貶值,將直接推高國內通脹,對實體經濟和金融體系產生衝擊。此次G20峰會之所以強調結構性改革,防止貨幣競爭性貶值,根源正在於此。 中國外儲之劫新興市場形勢更不樂觀。2007—2015年底,新興市場資本凈流入已從5,080億美元下跌至-5,940億美元,目前很多國家只能以借新還舊方式,來償還外債,隨著美聯儲再次加息,未來新興國家貨幣將貶值30%—50%。另數據顯示,2016年新興市場到期境外債務達創記錄的2,620億美元,2017年為3,520億美元,2020年為5,000億美元,債務危機爆發是大機率事件。作為曾經驅動世界經濟的引擎,中國經濟同樣深陷困境。目前,瘋狂飆漲的房價已成中國經濟的招牌,讓全球嘆為觀止。甚至街邊遛彎的老大媽,掛在嘴邊的也都是房價。在房地產「信仰」支撐下,社會各路資本蜂擁房地產市場,試圖分得一杯羹。展望另一端,隨著地租、房租、人力成本等各項要素價格上漲,實體企業越來越無利可圖,產業空心化日益凸顯。人口紅利衰退,投資出口受阻,內需持續疲軟,泡沫通脹嚴重,這構成人民幣長期貶值壓力。  僅去年一年,在資本外流和央行(拋售外匯)干預下,中國外匯儲備就減少5,000億美元。截至今年8月,中國外儲為3.19萬億美元,比2014年歷史高位下降8,000多億美元。儘管央行放大管控力度,並打擊地下錢莊,但境內資本仍通過各種渠道外流,並且,隨著亞投行、一帶一路,以及中國企業海外投資,這均對中國外儲構成損耗。隨著美聯儲再次加息,將增加企業外債償付負擔,同時,將加快熱錢撤離速度,這均對人民幣匯率構成重壓。

僅去年一年,在資本外流和央行(拋售外匯)干預下,中國外匯儲備就減少5,000億美元。截至今年8月,中國外儲為3.19萬億美元,比2014年歷史高位下降8,000多億美元。儘管央行放大管控力度,並打擊地下錢莊,但境內資本仍通過各種渠道外流,並且,隨著亞投行、一帶一路,以及中國企業海外投資,這均對中國外儲構成損耗。隨著美聯儲再次加息,將增加企業外債償付負擔,同時,將加快熱錢撤離速度,這均對人民幣匯率構成重壓。 有分析認為,如果拋去跨國企業投資、短期套利資本、以及銀行和企業境外融資,中國目前3萬億外儲並不多,畢竟,中國是大型經濟體,每年進口需求龐大,如果境內資本持續外流,以及央行為支持人民幣不斷拋售外儲,最多也就支持二三年時間。因此,中國捍衛人民幣匯率同時,必須加大經濟結構調整力度,同時打壓房價,讓經濟發展回到正常軌道上來,這是關係到中國未來興衰存亡的大事。 來源:big5.backchina.com

有分析認為,如果拋去跨國企業投資、短期套利資本、以及銀行和企業境外融資,中國目前3萬億外儲並不多,畢竟,中國是大型經濟體,每年進口需求龐大,如果境內資本持續外流,以及央行為支持人民幣不斷拋售外儲,最多也就支持二三年時間。因此,中國捍衛人民幣匯率同時,必須加大經濟結構調整力度,同時打壓房價,讓經濟發展回到正常軌道上來,這是關係到中國未來興衰存亡的大事。 來源:big5.backchina.com[圖擷取自網路,如有疑問請私訊]

|

本篇 |

不想錯過? 請追蹤FB專頁! |

| 喜歡這篇嗎?快分享吧! |

相關文章

華人大聯盟